Блог компании Mozgovik |В ожидании отчета ВТБ

- 05 апреля 2023, 08:06

- |

Сегодня ВТБ должен опубликовать отчет за 2022 год (РСБУ и основные статьи МСФО). Также обещают показать отчет за 2 месяца 2023 года.

Прибыль банковского сектора за 2022 год составила 203 млрд рублей, но стоит иметь в виду, что на банки приходится 134 млрд рублей прибыли. 53 банка получили 1,04 трлн рублей убытка.

Доля убыточных по активам сектора 18%.

Собрал результаты крупнейших банков в таблицу:

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Блог компании Mozgovik |MD Medical - хорошая, но не дешевая компания

- 04 апреля 2023, 15:26

- |

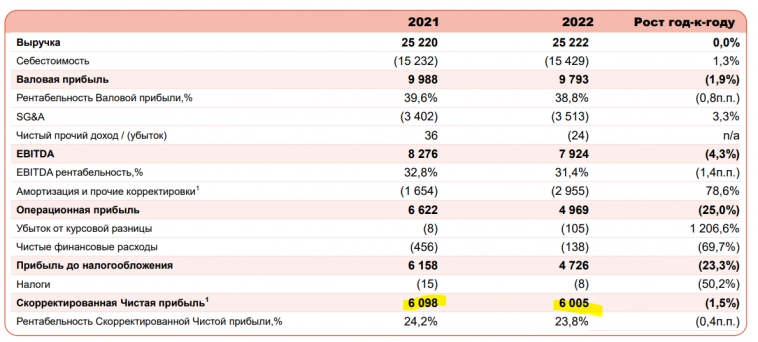

MD Medical (Мать и дитя) опубликовали финансовые результаты за 2022 год.

Результаты оказались немного хуже 2021 года, что обусловлено и высокой базой из-за доходов, связанных с ковидом.

Большинство положительных моментов отмечал в заметке по операционным результатам за 2022 год. Отчетная прибыль из-за обесценения активов в 1-ом полугодии на 1,3 млрд рублей снизилась на 23%, с 6,1 млрд рублей до 4,7 млрд. По этой же причине в таблице выше операционная прибыль снизилась на 25% с 6,6 млрд руб. до 4,97 млрд. Почему-то компания в презентациях не указывает отчетную прибыль, хотя дивиденды за 1-ое полугодие были исходя из нее, а не скорректированного варианта.

( Читать дальше )

Блог компании Mozgovik |Киви возвращается к старой реальности

- 03 апреля 2023, 17:28

- |

Киви опубликовал финансовые результаты за 2022 год.

Компания заработала рекордную выручку и прибыль, помогли проблемы с переводами и высокие процентные ставки.

Результаты 4-ого квартала на первый взгляд отличные. Чистая скорректированная прибыль выросла почти на 90%. Но все не так очевидно.

( Читать дальше )

Блог компании Mozgovik |Магнит - грустный тромбон

- 31 марта 2023, 16:59

- |

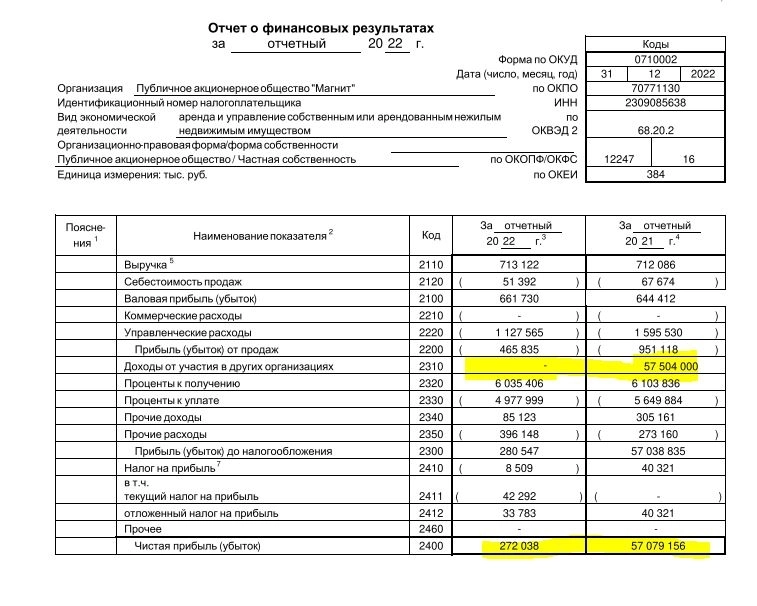

Магнит выложил РСБУ — ура! Но на МСФО уже забили как 2 квартала.

Инвестиционная привлекательность продолжает таять. В 2022 году деньги с дочек не поднимали, а значит, что вероятность дивидендов за 2022 год стала еще ниже.

В динамике ЧП выглядит так:

( Читать дальше )

Блог компании Mozgovik |Свободный денежный поток Ленты уехал в неизвестном направлении

- 30 марта 2023, 11:30

- |

Лента опубликовала финансовые результаты за 2022 год.

По выручке год был разный. В первом полугодии еще действовал эффект от покупки супермаркетов в 2021 году, и выручка росла на 20%. Но во 2-ом эффекта уже не было и выручка перестала расти. Как итог, выручка выросла на 11% за весь 2022 год.

Финансовые показатели ухудшались на протяжении всего года. Год назад за 4-ый квартал заработали немногим меньше, чем за весь 2022 год. Отмечу, что такое снижение прибыли было в том числе из-за обесценения в основном активов Утконоса, который купили год назад.

Без обесценения чистая прибыль снизилась с 13,6 млрд рублей до 7,2 млрд рублей (-47%) в 2022 году и с 4,1 млрд до 2,5 (-38%) в 4-ом квартале.

Напомню, что компания за этот рост и снижение рентабельности отдала 41 млрд рублей. Почти половина текущей капитализации (85 млрд рублей). M&A вышел посредственным. Про плохие результаты Ленты писал в обзоре ритейлеров.

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Регулятор Великобритании начал отвечать

- 29 марта 2023, 23:28

- |

Озон почти 5 месяцев ждал от регулятора Великобритании (OFSI) разрешения на реструктуризацию облигаций, и вот наконец-то дождался. Остальные регуляторы всё уже давно согласовали (США и Кипр).

Два размышления на этот счет, связанные с двумя совершенно разными компаниями.

Во-первых, Озон в апреле погасит свой долг. Выплаты будут, исходя из 65%, если владелец хочет получить доллары и 83%, если владелец захочет получить рубли. БольшАя часть, насколько известно, согласилась на рубли. Это означает, что в отчете на 2-ой квартал должна будет отразиться бумажная прибыль (долг на балансе по номиналу, 100%). Возможно увидим кликбейтный заголовок про прибыльный Озон. Вопрос курса доллара не слишком важный, так под этот долг компания держала также кэш в валюте.

Второй момент касается Распадской и Евраза. Здесь понятно примерно ничего, думаю, что даже квалифицированным юристам. Не то что мне.

На днях Евраз смог редомицилировать свое СП с СГМК — кто редомицилировался нас мало интересует. Интересует, что Евраз может делать какие-то корпоративные операции.

( Читать дальше )

Блог компании Mozgovik |Банк Санкт-Петербург заработал огромную прибыль, но по-прежнему начисляет мало резервов

- 27 марта 2023, 10:34

- |

Отчет Банка Санкт-Петербург, пожалуй, один из самых удивительных в секторе. Банк опубликовал полноценный РСБУ и основные показатели по МСФО.

Прибыль выросла в 2,6 раз, а всех акционеров обрадовали рекомендацией дивиденда, исходя из 20% от чистой прибыли, которая выглядит так:

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Конспект: ИСКЧ на эфире у Сбера

- 23 марта 2023, 19:56

- |

Сбер провел эфир с Артуром Исаевым — основной акционер ИСКЧ. Большая компания обратила внимание на маленькую — это любопытно. К сожалению, зашел спустя 20 минут от начала, поэтому может быть что-то упустил.

Тезисы:

Напомнили, что биотех — это не совсем обычный бизнес. Долгая разработка и вложения перед окупаемостью.

Дали пример Неоваскулгена (почему-то без годов, но со стадиями разными). Исаев отметил также, что клинических исследований оценивать компанию не стоит. В лучшем случае она стоит по вложениям в разработку.

( Читать дальше )

Блог компании Mozgovik |Конспект: звонок Распадской по результатам 2022 года

- 23 марта 2023, 17:10

- |

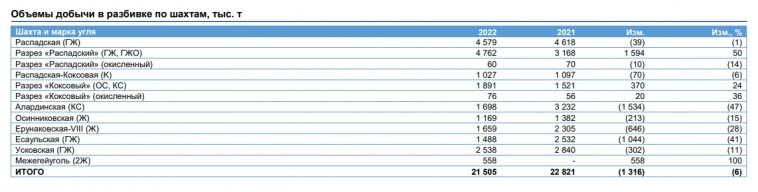

Спустя неделю после публикации финансовой отчетности Распадская провела звонок с инвесторами.

Некоторые тезисы со звонка:

Было 4 смертельных случая — это недопустимо, будут работать над этим. Отмечу, что на прошлом звонке подчеркивали важность работать над безопасностью потому что эти случаи останавливают процесс.

Добыли 21,5 млн тонн, немного ниже 2021 года. Было несколько плановых перемонтажей, плюс работали в сложных геологических условиях.

Выход концентрата снизился из-за повышенной зольности. Ожидают в 2023 году восстановления и добычи и выхода концентрата.

Цены в 1-ом полугодии цены были отличные, 2-ое полугодие цены значительно снизились. Был турбулентный год для сталелитейных предприятий. Внутренний спрос был слабым в том числе из-за санкций. При переориентации спроса в Азию возникли трудности на рынке с транспортировкой. Консенсус, что цены в 2023 году будут ниже 2022 года.

( Читать дальше )

Блог компании Mozgovik |EMC вернулся с важными новостями

- 23 марта 2023, 08:48

- |

Компания сменила банк-депозитарий с Bank of New York Mellon на малоизвестный RCS Issuer Services S.AR.L. Процедура по смене банка-депозитария не потребует никаких дополнительных действий от владельцев Депозитарных расписок Компании и займёт ориентировочно до 150 дней. Данное решение позволит Компании в рамках собраний акционеров улучшить взаимодействие со всеми акционерами, в т.ч. с имеющими расписки в НРД.

Известно только, что Полюс, у которого депозитарная программа бессрочно продлена сделал тоже самое в тот же депозитарий несколько дней назад.

Комментарий Дмитрия Иванова (IR компании EMC):

«Это важный шаг на пути к выплате дивидендов, за которым последует редомициляция. Новый депозитарий позволит полноценно осуществлять права акционерам, которые учитывают бумаги через НРД, а не только с теми, кто работает через Euroclear. С BoNY инвесторы из РФ не получали даже карточки для голосования».

Напомню, что одна из особенностей EMC было то, что листинг был только на Мосбирже. Поэтому переезд компании в российский контур выглядит логичным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс